4G是现金流 竞争已在5G【图】

受益于中国4G网络建设持续投资和全球数据流量增长驱动网络扩容投资,全球五大电信设备提供商2015年上半年销售额实现集体飘红。

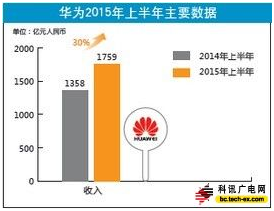

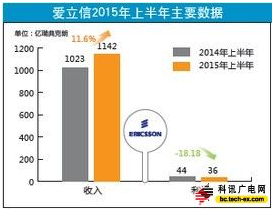

设备商头两把交椅仍然被华为和爱立信拿下。2015年上半年,华为实现销售收入1759亿元人民币,同比增长30%;爱立信则实现销售收入1142亿瑞典克朗,同比增长11.6%。(注:由于汇率变化存在诸多不确定因素,财报数字以每家设备商本国的币种单位为准,不再统一到美元单位。)

中兴、诺基亚和阿朗在告别几个财季的阴霾期之后,销售收入进入上行通道。今年上半年,中兴实现销售收入459亿元人民币,同比增长21.86%;诺基亚实现销售收入64亿欧元,同比增长15.5%;阿朗则实现小幅度增长,达到66.85亿欧元。

对比于集体飘红的销售额,五大设备商的利润则有喜有忧。华为并未在半年报中披露利润,但按照华为的市场表现来看,利润增长应该不是一件难事;中兴实现净利润16.13亿元人民币,同比上涨18.2%;爱立信则出现利润下滑,36亿瑞典克朗的利润相比于去年的44亿瑞典克朗,同比下降18.2%,虽然未在财报中透露利润下滑的原因,但是受到北美市场较低的扩容业务的影响,爱立信暂时遇到了一些挑战。

在经历一次又一次的“瘦身”之后,特别是2014年将手机业务卖给微软之后,诺基亚2015年上半年利润达到5.24亿欧元,去年第一季度诺基亚还处于净亏损2.39亿欧元的状态。阿朗虽然还未摆脱亏损,但已经缩减至0.54亿欧元,一年前这个数字是2.98亿欧元。

近两年来,全球设备商格局逐步固化,华为和爱立信稳居第一阵营,诺基亚、阿朗和中兴身处第二阵营。但是,今年上半年诺基亚和阿朗的合并让未来的设备商格局走向增加了一些不确定的因素。

特别是在标准还未确定的5G技术上,五大设备商也都在摩拳擦掌,希望掌握主动权。未来,5G会不会改变全球五大电信设备提供商的格局?尚无定论。但有一点可以确定的是,电信设备行业的马太效应会日益明显,强者愈强,弱者愈弱。

4G投资盛宴催生集体飘红

以4G为主导的移动宽带网络建设成为五大设备商销售额增长的最大动力。

GSA统计数据显示,2014年,全球范围内的电信运营商共推出了96张LTE网络,使得全球商用LTE网络总数达到360个。截至2014年年底,全球共有124个国家和地区推出了商用LTE网络,较2013年的27个有了大幅增加。

进入2015年,LTE网络建设步伐进一步加快。市场研究公司ABIResearch表示,随着LTE技术在全球市场的快速发展,到今年年底,全球LTE用户数将达到近13.7亿户,同比翻番,到2020年这一数字将超过35亿户,2015-2020年复合增长率为20.8%。与此同时,今年LTE基础设施投资预计较上年增长近10%。

3G再到4G,华为实现了真正的超越,超过爱立信,成为全球首屈一指的电信设备提供商。截至目前,全球几乎超一半的LTE网络由华为承建。

华为在半年报中指出,受益于中国4G网络建设持续投资和全球数据流量增长驱动提升网络容量的投资,以及运营商数字化转型驱动的ICT产业投资,运营商业务保持持续稳定增长。

由于华为几乎瓜分了一半的LTE网络市场,而美国、日韩市场由于前几年已经建立了相对成熟的LTE网络,暂无更多的扩容计划,欧洲的LTE网络建设正处于起步阶段,爱立信、诺基亚和阿朗等厂商将目光更多的投向中国市场,以弥补其他市场的下降。

从去年开始,中国市场已经成为4G网络投资的集中地。仅去年一年,三大运营商共开通100万个基站。其中,仅中国移动一家,就开通了72万个基站。

今年,虽然中国移动的4G网络建设步伐放缓,但获得FDDLTE牌照的中国电信和中国联通卯足了劲,要把之前落后的4G差距迎头赶上。中国电信表示,今年资本开支将达到1078亿元,相比2014年增长了40%,其中610亿元用于投建4G网络,包括TDD和FDD制式。

中国联通同样表示,大力建设FDDLTE网络,在移动互联网用户较多的一、二线城市打造4G精品网络,今年年底建成30万个LTE基站。

爱立信在2015年第二季度财报中披露,本季度,北美移动宽带业务得以稳定,虽然与一年前相比仍维持较低水平,不过,中国持续的4G快速部署,部分抵消了北美市场的同比下降。这也是爱立信销售额保持增长的一个重要原因。

2015年第二季度,诺基亚网络业务大中华区销售额同比增长24%,远远超过全球销售额9%的同比增长。这在很大程度上同样依赖中国4G网络的建设。

中兴同样指出,国内4G项目进度加快以及三大运营商在有线交换及接入系统的投入加大,带动中兴通讯国内FDD-LTE系统设备、有线交换及接入系统营业收入及毛利均实现较快增长。同时,中兴通讯国际4G项目业务继续保持规模增长,合同盈利能力改善。

马太效应凸显

自从北电宣布破产、摩托罗拉将移动宽带业务卖给诺基亚之后,全面电信设备提供商的格局趋于固化。

在五大电信设备商2014年财报出炉后,老解1972撰文指出,五大电信设备提供商已经鲜明地分化为三大阵营:一枝独秀的华为和不甘被超越的爱立信属于第一阵营,挣扎于盈亏线上的阿朗和通过重组谋求突破的诺基亚属于第二阵营,被甩在最后苦苦追赶的中兴则属于第三阵营。

但是变化总是来得很快。今年4月15日,诺基亚和阿朗宣布合并。两者合并后,收入规模已经和爱立信趋于相同,有望再次打破现有格局。

诺基亚估计,合并后公司的目标市场比当前诺基亚单独的目标网络市场扩大了大约50%,目标市场规模从大约840亿欧元增至约1300亿欧元。同时,合并后的公司将有更强劲的增长前景,2014年至2019年间的年复合增长率预计将为3.5%左右。

预计双方的合并将在明年完成。可以预见的是,在日趋饱和的电信市场,四家电信设备商的竞争将更加激烈。

老解1972指出,未来,华为、诺基亚&阿朗与爱立信将形成较为稳固的业内三足鼎立的态势。而在局部市场,诺基亚&阿朗与爱立信之间的竞争将更趋激烈,尤其是在北美和欧洲市场,华为则将以中国本土市场为大本营,更为积极在欧洲市场参与前两者之间的争斗。三强拼争之下,留给中兴的国际市场空间会日趋狭窄,中兴将有可能只得退守到中国本土市场偏安一隅。

显然,未来马太效应在电信设备商行业日益凸显,强者愈强,弱者愈弱。根据上半年财报计算,华为的体量已经相当于两个爱立信,爱立信的收入则是其他三家设备商的两倍之多。

新的支点在哪里?

近年来,电信业市场趋于饱和,五大设备商也积极寻找新的支点。

华为将新的支点投向企业业务市场和终端,从目前市场表现来看,转型战略已经取得成功。华为表示,今年上半年,企业业务开始进入加速发展的轨道。受益于云计算、存储、敏捷网络等主力产品和解决方案在中国及海外智慧城市,金融,教育,ISP等市场的广泛应用,增长开始加速。

华为消费者业务则实现了有史以来最快的增长,销售额达到90.9亿美元,同比增长69%。

2014年,爱立信确立了“网络社会”的转型策略,移动宽带、IP网络和云计算成为三大引擎。2014年,爱立信先后收购了Apcera、MetraTech、Fabrix、Sentilla等重要的云技术平台,增强了爱立信的云管理和云分析能力。

面对万物互联的世界,去年,中兴提出了M-ICT战略,中兴还提出要做一个“CGO”的公司,即更酷、更绿色、更开放。在7月召开的分析师大会上,中兴进一步具象了该战略,确定了运营商市场、政企市场和消费者市场三大市场的具体目标和打法。

诺基亚和阿朗合并优势互补,诺基亚的优势在移动宽带市场,阿朗的优势则在固网市场,有望取得1+1的效果。

值得一提的是未来,5G将给五家设备商格局加入更多的变量因素。作为一项革命性的技术,5G必将颠覆运营商现有网络架构,也将重塑设备商格局。距离5G商用还有5年的时间,谁能最先跑到终点,将决定着其在全球设备商的位置。

相关阅读